Publicité pour les bons d’état

De retour d’une de mes rares visites dans mon agence bancaire, je voudrais vous faire partager le document qui se trouvait sur un présentoir.

Je suis peut être naïf mais je crois plus en l’existence du Yéti que dans la sureté des bons d’état.

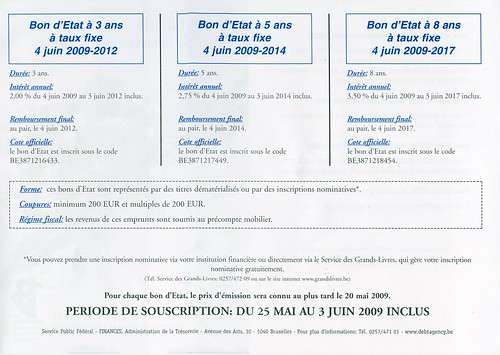

Voyons ce qu’ils proposent :

2 % d’intérêt pour une durée de 3 ans

2,75 % d’intérêt pour une durée de 5 ans

3,5 % d’intérêt pour une durée de 8 ans.

Quels arguments développent-ils pour vendre ?

- Un rendement intéressant :

L’inflation a été négative en avril et le bureau du plan prévoit que ce sera le cas jusqu’en octobre (source :http://www.lesoir.be ).

Les taux qui sont affichés sont des taux nominaux. Pour savoir ce que vous rapporte exactement votre épargne, il faut en retirer le taux d’inflation. Le taux réel proposé est donc correct.

MAIS quand vous vous engagez sur un placemnt à relativement long terme, de 3 à 8 ans ici), vous devez vous poser la question de l’évolution des taux et donc aussi de l’inflation.

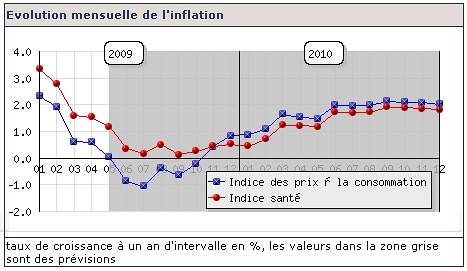

En Belgique, l’organisme chargé de faire des prévisions économiques s’appele le bureau du plan. Regardez ses prévisions d’inflation pour 2010 :

source : http://www.plan.be/databases/indprix.php?lang=fr&TM=38

On voit que l’inflation devrait (selon eux) remonter vers 2 %. Ce qui signifie qui si vous achetez un bon d’état à échéance de 3 ans, votre épargne en 2010 vous dégagerait un rendement de ZERO !!!

Donc l’argument rendement intéressant est, à mon sens, usurpé.

- Votre épargne reste disponible (les bons d’état sont cotés tous les jours à la bourse :

Nous venons de voir qu’en raison de l’inflation (entre autre), les taux des émissions de bons d’état en 2010 devraient être plus élevés. Cela signifie que si vous deviez revendre votre bon d’état en 2010 par exemple, vous subiriez une PERTE. Comment ?

Vous devriez le négocier, c’est à dire trouver un acheteur. Posez-vous la question de savoir si vous achèteriez un bon d’état affichant un rendement de 2 % alors que les nouvelles émissions sont à 4 par exemple. La réponse est évidemment NON. Ou plutôt, vous l’achèteriez mais en « discutant » le prix. Cela aurait pour conséquence que vous le revendriez EN-DESSOUS de son prix d’achat.

Donc l’argument est, à mon sens, usurpé (si vous êtes comme moi allergique aux risques de perte sur votre épargne).

- Votre épargne est en sécurité (le bon est garanti par l’état) :

Tous les émetteurs de dettes, les états comme les entreprises sont notés par des agences (fitch, moody’s, Standard & Poor’s). Cette note est très importante car elle montre aux prêteur quel niveau de sécurité il a. Si la note est bonne, les taux seront moins élevés que si la note est mauvaise. Plus le risque pris est grand et plus les prêteurs réclament des intérêts élevés. La meilleure note possible est le sacro-saint AAA.

Voyons comment évoluent les notes des états :

« Standard & Poor’s menace d’abaisser la note de crédit du Royaume-Uni »….

… »Bilal Hafeez, de la Deutsche Bank, a estimé que « beaucoup d’autres pays allaient subir des changements de perspectives » cette année, mais que le Royaume-Uni était « le premier grand pays dans ce cas, ce qui était important.

Deux autres « triple A », l’Espagne et l’Irlande, ont déjà vu leur note abaissée par S&P, qui a aussi abaissé les notes de la Grèce, du Portugal, et de l’Islande notamment. »…

La tendance est clairement à la baisse. Cela implique que les placements en bons d’état de certains pays sont de moins en moins sur. Il y a même des catastrophistes qui mettent en garde vers une dégradation plus sérieuse encore. Voyez ces deux liens :

http://contreinfo.info/article.php3?id_article=2747

http://www.daily-bourse.fr/analyse-Mecanique-des-marches-TBonds-une-Bulle-vtptc-7666.php (pour les USA)

On se retrouve alors dans la même situation que pour le point précédent. Si du fait de la dégradation de la note de l’état qui vous a prêté, le risque est plus grand pour les investisseurs, ils réclament un plus grand taux d’intérêt sur les nouvelles émissions.

Donc, les bons proposant du 2 % verront leur valeur diminuer en cas de revente anticipée.

Conclusions :

Vous allez me dire que pour les aspects 2 et 3, vous n’étes pas concerné si vous gardez le bons jusqu’à son échéance. Ce n’est qu’en partie vrai.

Tout d’abord vous subirez au mieux un manque à gagner.

Ensuite, les économistes sont partagés mais certains prévoient le retour d’une forte inflation à moyen terme. Ce qui veut dir eque pour les échéances de 5 ans et 8 ans, votre rendement en terme réel (si on retire l’inflation de votre intérêt) serait NEGATIF.

Enfin, il n’est pas vraiment impossible que des états ne sachent plus rembourser leur dette. La dette de la Belgique devrait repasser au-dessus de 100% du PIB d’ici 2 à 3 ans. Nous sommes un des pays les plus endettés au monde.

Je trouve leur prospectus assez limite quant aux arguments avancés pour vendre leur produit (la dette).

— Posted on mai 28, 2009 at 3:32 by Vansnick